Todo lo que necesita saber sobre el pago de impuestos si vive en Colombia

1. Impuesto de Bienes y Raíces (impuesto predial unificado)

El impuesto de bienes y raíces es pagado mediante la deducción del impuesto de alquiler para el impuesto individual de la renta.

Este impuesto aplicado sobre el valor catastral de bienes y raíces es evaluado por las municipalidades. Las tasas combinadas del impuesto de la propiedad sobre el valor agregado del terreno y edificación son entre 0.30% y 3.30%.

2. Impuesto sobre la renta (Impuesto a la renta y complementarios)

Mientras que a los residentes de Colombia le aplican impuestos sobre el ingreso generado estando dentro y fuera del país, los que no son residentes solo son responsables de pagar impuestos sobre ingresos generados en Colombia. Una persona que no es residente es aquella que no pasa más de 183 días en el país durante el año fiscal, la cual coincide con el año calendario que finaliza el 31 de diciembre. Por otra parte, aquellas que pasan más de 183 días en Colombia son considerados residentes. Las parejas casadas son juzgadas y los impuestos son aplicados de forma separada basándose en sus ingresos.

Los primeros COP$1,090 que usted genere son libres de impuestos. Las tasas de impuestos sobre los ingresos generados en Colombia van entre 10% hasta 35% dependiendo del nivel de ingreso en la cual usted se encuentre. Los contribuyentes por propósitos fiscales solo tienen que pagar la tasa de impuesto actual completa de (35% de lo que va el 2017).

Expatriados que viven en Colombia deben estar anuentes de la aplicación del doble impuestos. Es recomendable que usted revise la obligación de sus impuestos de acuerdo a su país ya que la misma puede requerir pagar impuestos junto con los impuestos de Colombia. Colombia tiene algunos acuerdos de impuestos para evitar la aplicación de doble impuestos, pero estos acuerdos son exclusivos con otros países de América del sur. Esto significa que expatriados con ingresos generados en otro lugar, puedan tener que pagar impuestos en 2 países. Contratar a un asesor financiero le será de mucha utilidad para ayudarlo a evitar este problema.

Si usted no es residente y pasa menos de 6 meses al año en Colombia, a usted solo se le aplica el impuesto sobre los ingresos generados en Colombia. Residentes que han permanecido por 6 meses o más se les aplica los impuestos sobre todos los ingresos generados de todos los medios, sin importar cuál sea la ubicación. Los mismos incluyen pagos de días feriados, comisiones, bonos y otros beneficios que estén relacionados con empleo.

3. Impuesto sobre ingresos de alquiler

Los ingresos generados de contratos de alquiler de bienes y raíces son considerado un ingreso ordinario y la tasa de impuestos es de 33%. Los ingresos de alquiler están sujetos a la retención de 3.5%, la cual es considerado un pago de impuesto por adelantado. Este impuesto puede acreditarse contra la obligación del impuesto sobre la renta del contribuyente cuando presente su declaración de impuestos.

Los ingresos de impuestos de alquiler son calculados al reducir los gastos generados por ingresos (Por ejemplo seguros, impuestos, corredor de bienes y raíces o cargos de agentes de contratos de arrendamientos, gastos administrativos, mantenimiento y reparaciones) del alquiler bruto.

4. Impuestos de plusvalía

La plusvalía obtenida de la venta de una propiedad es retenida por un mínimo de 2 años y está sujeta al impuesto de plusvalía o a la tarifa única de 10%. El impuesto de la plusvalía es calculado al deducirle los siguientes precios: costo de transferencia del propietario, costo de adquisición (como la revaluación del índice del precio del consumidor), gastos de mejoras. Para los no residentes, la tasa fija del impuesto sobre la renta es del 33% por la plusvalía de bienes y raíces vendido dentro de 2 años posteriores a la compra.

La plusvalía surge sobre herencias y ventas de activos. Si el beneficiario no está listo para hacerse responsable y mantener los registros de contabilidad, se le hará la retención de impuesto de acuerdo a la tarifa fija de impuesto. Sin embargo, hay casos excepcionales en la cual no estará sujeto a impuestos incluyendo pólizas de seguros de vida y regalías por derechos de autor.

5. VAT

La tarifa estándar de VAT (impuesto al valor agregado – IVA) es de 16% y se aplica a la mayoría de los bienes importados al país. Sin embargo, esto depende de la compra del artículo. Hay tarifas VAT que son más altas y aplican a bienes que son considerados artículos de lujo.

6. Impuesto de industria y comercio

Este impuesto se les aplica a todos los comercios, industriales o actividades de servicios que se desempeñan dentro de las municipalidades o dentro de la jurisdicción de Colombia a través de propiedades de bienes y raíces. Las tarifas de impuestos que aplican van en un rango de entre 0.2% a 1%, dependiendo del municipio o la categoría de la actividad. En Santa Fe de Bogotá, la tarifa de impuesto de industria y comercio es entre 0.414% a 1.38%. Para propósitos de devoluciones de impuesto esta es la cantidad deducida.

7. Impuesto al patrimonio

Individuos (para ambos residentes que pagan impuestos y residentes que no pagan impuestos en Colombia) cuyo ingreso exceda COP de un billón para el primero de enero de cada año está sujeto al impuesto al patrimonio.

Residentes que pagan impuestos deberán incluir activos que poseen en Colombia como las que posee fue del país. Por otra parte, los residentes que no pagan impuestos serán responsables de los impuestos por propiedades dentro de Colombia (sea de forma directa o a través de establecimiento permanente), y expatriados que viven en Colombia por menos de 5 años pueden excluir sus bienes que tenga fuera de Colombia.

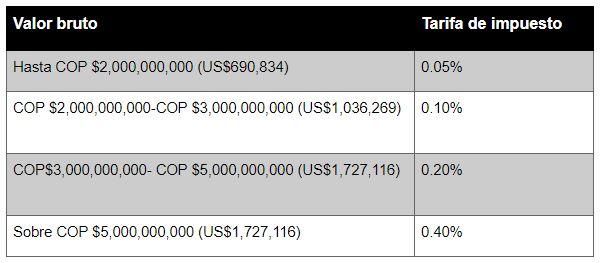

A partir de 2017, el impuesto al patrimonio se aplica como una tarifa única de 0.05% por valor bruto hasta COP$2 billones (U$690,834) y ha impuesto su tarifa fija de 0.05% del valor bruto desde COP%2$billones hasta COP$3billones (US$1,036,269). El valor bruto desde COP$3billones hasta COP$5billones (US$1,727,116) se le aplica la tarifa de 0.20%, mientras que el que sobrepasa COP$5billones (US$1,727,116) se le aplica el impuesto de 0.40$%.

Quienes están exentos a pagar impuestos

Trabajadores de bajos ingresos son los que usualmente no están sujetos a algunos impuestos, incluyendo beneficios de seguro social, benéfico de defunción, costos de seguro de salud, y pagos de redundancia. Nota: No hay deducciones adicionales para aquellas personas que tengan niños.

Nota final

Se le aconseja que se asegure que los documentos de sus impuestos estén registrados antes de la fecha tope para evitar penalidades. Usualmente esta fecha tope cae entre los meses de abril o mayo. Si no declara sus impuestos a tiempo la penalidad puede ser de alrededor de 5% por cada mes de morosidad o hasta el 100% de impuesto o la fecha de vencimiento del impuesto retenido. Esta puede ser incrementada a una tarifa de interés de 10% hasta 200%. También hay una tasa de interés adicional de 10% de la penalidad que usted debe pagar. Razón por la cual es recomendable que organice sus impuestos para la fecha que le corresponde pagar.